Що таке Федеральна резервна система? Як ставка ФРС впливає на ринки? Які дані впливають на рішення по ставці ФРС? Чому ринки падають, коли знижують ставку? Та, чому низька ставка ФРС це насправді погано для економіки? Ці питання ми розглянемо у даному дописі. Після цього допису у вас буде достатнє розуміння дій ФРС і їх впливу на ринки, що посприяє більш ефективній побудові ваших інвестиційних планів.

Отож, одразу до справи. Перед тим як перейти до практичних питань, розглянемо трішки теорії, історії і навіть містики, щоби всі повністю розуміли про що мова, і що собою насправді являє ФРС.

Федеральна резервна система – це організація, що виконує функції центрального банку у США. ФРС поєднує як державні, так і приватні компоненти. Він є повністю незалежним органом, який сам вирішує кредитно-грошову політику США.

Єдиний вплив має конгрес США, який аналізує діяльність ФРС, і може впливати на функції ФРС на законодавчому рівні. Все інше ФРС вирішує самостійно.

Узагалі із ФРС пов’язано дуже багато легенд і містики, починаючи із його створення. Історія створення центральних банків і їх ліквідація дуже велика – ФРС це 6 по рахунку центральний банк.

За контроль над центральним банками у США була дуже сильна боротьба між приватними фінансово-промисловими групами і державою, включаючи загибель кількох президентів, які були противниками, щоби приватні групи осіб контролювали кредитно-грошову політику.

Так, я все вірно сказав – приватних груп. ФРС, як і деякі його попередники не є державним органом, це приватна організація. Хто є його власниками і акціонерами – повної інформації ніхто не знає, ця інформація ніколи не публікувалась.

Фактично, власниками ФРС є 12 регіональних федеральних банків, які в свою чергу передають акції приватним банкам в обмін на резервний капітал. Але скільки таких акцій у обігу, і яка частина є у банків, чи контролює хтось контрольний пакет акцій і так далі – такої інформації немає.

Щодо президентів, які поплатились життям за те, що хотіли вивести центральний банк із приватного володіння у державне, то першим таким був Джеймс Гарфілд. Причина – його реформи у банківській системі. Фінансово-промислові групи тиснули на нього, але домовитись не вийшло, тому, вони пішли на такий кардинальний крок.

Наступним був Авраам Лінкольн. Він затято підтримував створення національної банківської системи із державним управлінням.

Далі був Вільям Мак-Кінлі, чия кредитно-грошова політика і палка підтримка золотого стандарту заважала фінансово-промисловим групам.

Ну і звичайно Джон Кеннеді. Він сильно критикував ФРС і планував повністю скасувати цю організацію.

Звичайно – це все на рівні легенд і містики, і прямих доказів немає, але численні дослідження все ж таки приводять кінці у проблему контрою за центральним банком.

ФРС була створена у 1913 році президентом Вудро Вільсоном. І він, до речі, пізніше визнав, що створення ФРС, у такій формі, яка зараз існує – було найбільшою помилкою його життя.

Невеликого екскурсу до історії думаю достатньо – якщо вам цікаво, то почитайте про створення національних банків у США, там реально цікаві перипетії і події відбувалися.

Давайте тепер повернемось до практики. І так, ФРС як центральний банк виконує монетарні функції, давайте розглянемо їх.

Одна із найважливіших із них – це контроль рівня відсоткової ставки. Це фактично самий відомий інструмент ФРС. Про ставку у деталях розповім трішки далі, а зараз, для повного розуміння, пройдемось по іншим функціям.

Наступний потужний інструмент – це операції на відкритому ринку. Про цей інструмент чомусь говорять рідше, але насправді він є самим потужним інструментом.

Операції на відкритому ринку – це купівля і продаж цінних паперів на відкритому ринку. Як правило, ці операції стосуються тільки державних облігацій. Але при потужних кризах, ФРС може викуповувати і інші активи, наприклад акції, чи навіть похідні фінансові інструменти – це так зване кількісне пом’якшення.

Чому операції на відкритому ринку важливі і на що вони впливають. По перше, коли ФРС купує цінні папери, вона збільшує грошову масу. Тобто, вони забирають із ринку цінний папір, а взамін дають гроші, які тепер доступні у фінансовій системі. Фактично – це таке пом’якшення.

І відповідно, коли ФРС проводить продаж цінних паперів – вони забирають гроші із ринку. Так відбувається посилення кредитно-грошової політики.

Також, операції на відкритому ринку прямо впливають на відсоткову ставку, такі операції використовуються для таргетування відсоткової ставки. Що мається на увазі. Коли ФРС змінює ставку, то окрім самої заяви про це, потрібно підтримувати її певними діями (коли фактично ставка росте -знижувати її, і якщо знижується від планового рівня – то піднімати).

Таким чином, коли ФРС викуповує активи – у комерційних банків з’являються додаткові резерви, тобто збільшується кількість грошей. А це стимулює банки на видачу кредитів і відповідно, ставка по ним починає падати.

А коли ФРС продає активи, то отримуємо зворотній ефект – резерви банків знижуються і вони не можуть більше вільно кредитувати, і відповідно зростає ставка по кредиту.

І ще один важливий фактор – це контроль інфляції. Тут теж все просто – коли ФРС скуповує активи на відкритому ринку, зростає вільна грошова маса, а значить росте і інфляція. І відповідно, коли ФРС продає активи – зменшується грошова маса, і інфляція падає.

Є ще й інші фактори на що впливають операції на відкритому ринку, але цієї інформації абсолютно достатньо для розуміння процесів. Основна ціль таких операцій – прямий вплив на економіку, стимулювання росту чи охолодження при перегрітій економіці. А також, контроль за ставкою та інфляцією.

Наступний інструмент ФРС – це нормування обов’язкових резервів банків. Це також сильний інструмент, оскільки чим вище показник резервування, тим менше вільних грошей в системі.

Давайте на прикладі, якщо банк має у резервах 1 мільярд доларів, і поточна ставка резервування 20%, то банк може видати кредитів на 800 000 000 доларів. А якщо, цю ставку зменшили до 5% – то банк уже може видати кредитів на 950 000 000 доларів. Тобто, фактично на 15% збільшилась грошова маса.

А це, рівно так само як і операції на відкритому ринку, має прямий вплив на підтримання рівня відсоткової ставки, на рівень інфляції, стимулювання економіки та інші показники.

Проте, на відміну від операцій на відкритому ринку – норми резервування міняють дуже рідко. Справа у тому, що зменшити норму резервування, в принципі, не проблема. Але, коли ФРС збільшує норму, то це може створювати банкам великі проблеми. Бо банку звільнити кошти від кредитів і створити вільні резерви може бути важко і зайняти багато часу.

Окрім цього, банки на якийсь час можуть повністю зупинити кредитування, а це проблеми як для економіки узагалі, так і конкретно фінансові проблеми у банку – у нього сильно впадуть доходи, що може навіть призвести до банкрутства.

Зміна норм резервування може як призвести до потужного стимулювання ринку, так і сильно нашкодити. Тому, цю норму монетарної політики змінюють дуже рідко.

Є ще й інші інструменти монетарної політики ФРС, такі як операції із іноземною валютною, створення спеціальних вимог до фінансових установ і так далі. Але вони уже не настільки важливі саме для ринків ризикових активів, таких як акції, криптовалюта чи нерухомість.

Що ж це за звір такий відсоткова ставка ФРС і чому вона така важлива?

Ставка ФРС, або як повністю вона називається, ставка за федеральними фондами – це цільова відсоткова ставка, по якій комерційні банки короткостроково надають чи беруть у борг свої надлишкові резерви одні одному.

А щоби утримувати ставку на вказаному рівні, ФРС якраз використовує свій інструментарій – це операції на відкритому ринку, нормування резервів і таке інше. Саме у цьому і полягає важливість ставки – відносно цієї ставки працює уся монетарна політка.

Чому ставка не чітко прописана, а тільки цільова. Бо ФРС регулює її своїми діями, а не якимись наказами чи рішеннями. Тобто, якщо щось у економіці змінюється, то ФРС для утримання ставки пом’якшує чи посилює свою монетарну політику.

Наступне важливе питання – чому ринки у більшості випадків падають, коли ФРС зменшує ставку? Це ж ніби не логічно. Зниженням ставки фактично йде стимулювання економіки, все повинно рости.

Тут є два фактори. Перший фактор – це при зниженні ставки ФРС, збільшується вартість капіталу для інвесторів (показник Cost of Equity). Я не буду вас навантажувати формулами, просто якщо цікаво розібрати це питання, у інтернеті є детальні розрахунки. Як на мене, це не так важливо.

Наступний фактор, і як на мене, він важливіший – це те, як саме працює ФРС. Справа у тому, що ФРС працює не на випередження подій, а по факту. Як правило, ставку знижують тоді, коли у економіці уже усе погано і потрібно почати стимулювання.

Тобто, падіння ринку йде не від того, що ставка знизилась, а від проблем у економіці. І зниження ставки це фактично «гасіння пожежі». Знижуючи ставку, фактично ФРС визнає проблеми у економіці.

Давайте тепер розглянемо фактори які впливають на рішення ФРС підвищити чи знизити ставку. Розуміння цих змінних дає можливість прогнозувати рішення по ставці і відкривати позиції по найкращим цінам.

Перший такий фактор – це інфляція. ФРС має певну цільову інфляцію, і власною монетарною політикою, вона утримує інфляцію у цьому цільовому коридорі. А якщо ставка вийшла із коридору – то складає план коли і на скільки міняти ставку (і не тільки ставку, можуть бути різні монетарні і не тільки монетарні стимули), щоби із якомога меншою шкодою для економіки повернути інфляцію у цільовий показник.

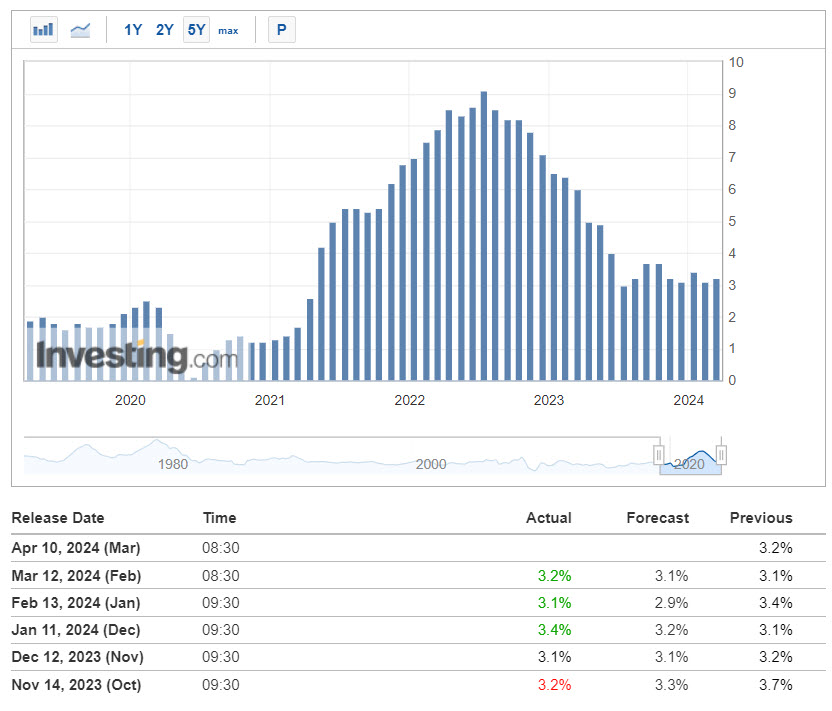

Для аналізу інфляції ФРС використовує офіційні дані по індексу споживчих цін, показник CPI. До речі, у мережі часто зустрічається, що більш точним є індикатор, який називається труфляція (trueflation) – але суть в тому, що він не має жодного практичного значення, крім як просто дані, так як ФРС користується саме CPI. Тому аналізувати потрібно саме CPI.

У випадку, якщо CPI вище рівня цільової інфляції – то варто очікувати підвищення ставки, тобто, посилити монетарну політику (зменшити грошову масу). І навпаки, якщо інфляція дуже низька – то можна знизити ставку, тобто провести стимулювання (збільшити грошову масу).

Це є такий базовий сценарій, але треба враховувати усю картину загалом і конкретні реалії. Бо сценарій дій може мінятись. Якщо вам цікаво, то я у себе в телеграм-каналі роблю аналітичні огляди. У мене вони усі носять прикладний характер, тобто я не просто констатую якісь факти, а роблю висновки, які впливають на мої угоди. Я не теоретик – я інвестор, і свої слова підтверджую діями. Тому, підписуйтеся і на телеграм канал , там я викладаю додаткову варту уваги інформацію.

Продовжуємо. Наступний показник, що впливає на рішення по ставці – це рівень безробіття. Узагалі рівень безробіття розраховується комплексом індикаторів – це безпосередньо рівень безробіття (Unemployment rate), це є зайнятість за виключенням сільського господарства (Nonfarm Payrolls), середня погодинна заробітна плата і так далі. Їх аналізують у комплексі, але самими важливими є перші два.

Базовий сценарій тут такий – якщо безробіття росте, ФРС дивиться в сторону зниження ставки (стимулювання економіки і створення нових робочих місць), а якщо воно низьке – то навпаки, можливе збільшення ставки (охолоджувати економіку і скорочувати робочі місця).

Також ФРС слідкує за очікуваннями ринку – це наприклад індикатор PMI (Індекс виробничої активності), він є один із найпоширеніших, і думаю, що його достатньо.

Ну, і ще звичайно ФРС слідкує за поточним економічним зростанням. Це індикатор внутрішнього валового продукту (GDP). Але він виходить раз в квартал із значним запізненням, тому його аналіз доволі сумнівний.

Ще одне питання, яке я хочу зачепити, це те, що багато інвесторів помилково вважають, що низька ставка ФРС – це добре для економіки.

Але це не так, низькі ставки – це погано, це знак що у економіці не все гаразд і її треба стимулювати. Можливо ви зауважили, що коли ставку піднімають – то ринки не падають, а ростуть. Хоча здається, що коли затягують гайки то мало би все падати. Про те ні, ставки піднімають, як правило, коли економіка здорова, і ріст ставок не є фактором стримування росту ринків.

Не буду деталізувати, але низька ставка призводить до зростання інфляції, зниження прибутковості банків, зниження стимулів до заощадження у людей, зниження курсу долара (і відповідно вартості ваших доларових інвестицій) і так далі.

Узагалі, після кризи 2008 року появилась така річ, як нульові ставки.

Це явище з’явилось із-за неправильної політики ФРС, міністерства фінансів США і звичайно уряду. Це не моя думка, а професіоналів по макро. Те ж саме стосується і Єврозони.

ФРС почало рятувати усіх підряд, вони впровадили усі існуючі монетарні засоби і придумали нові (такі як кількісне пом’якшення), щоби втримати ринок на плаву. А це неправильно.

Ринок мав сам очиститись від слабких компаній, вони мали збанкротувати, їх місце зайняли би інші, сильніші, і ринок при помірній пом’якшеній монетарній політиці сам би відновився.

Звичайно, криза могла б зайняти роки і була би глибшою. Але, наскільки я розумію, втрутились політики і почалась безмежне заливання грошима. Так, це втримало інфляцію, відновило рівень безробіття до нормального, врятувало багато власників іпотеки від банкрутства і так далі – зовні усе виглядає чудово.

Але ця дія породила таке явище, як «зомбі компанії». Це компанії, які є постійно збитковими, і потребують постійного вливання коштів. У таких компаніях, виплати по відсоткам за кредити часто перевищують їх прибутки.

Я знайшов декілька джерел, вони мають трішки різну методологію визначення зомбі компаній, і у них показник таких компаній у індексі SP500 коливається між 10 і 20%. Це не по усьому ринку – а у індексі із 500 найкращих компаній.

Це є проблема, бо колись все таки настане момент, коли ці компанії не зможуть обслуговати борг і уся піраміда почне сипатись. На скільки впадуть індекси і чи не переросте це у глибоку рецесію – уже важко сказати.

Тому, уважно слідкуйте за ставкою ФРС, перспективами її зміни, монетарною політикою і ви будете розуміти що відбувається на ринку зараз, чого чекати і як планувати власні інвестиції.

Якщо вам цікава така тематика, підписуйтесь на телеграм-канал та ютуб-канал.

Реєструючись за цими посиланнями, ви не тільки отримуєте знижки і бонуси, але і підтримуєте створення україномовного контенту!

Відео версія:

Дякую вам за увагу і до зустрічі у наступних дописах. З повагою, Олександр Янчак. Capitalizator UA.