Привіт!

Як я обіцяв у одному із попередніх дописів, я вирішив провести аналіз компаній, які виходили на IPO ще з 2012 року. Аналіз IPO розрахований по даним Freedom Finance, так як у них є повна історія всіх своїх IPO, а також, вони єдині надають до них доступ в Україні.

Для проведення дослідження я проробив досить багато роботи, проте результат того вартий. Суть у тому, що у деяких компаній були спліти акцій – і це потрібно було врахувати у ціні, були компанії які збанкротували, або просто пройшли делістинг – по ним теж не завжди просто знаходились цінові дані.

Дослідження вкладення у IPO

Для початкового аналізу я вибрав трендові періоди📈, з ціллю визначити ідеальні моменти для вкладення та максимальні потенціали IPO. Перший такий період був від 18 травня 2012 до 15 травня 2015 року. На скріні нижче результати:

Розшифрую – за цей період на Freedom Finance було проведено 9 IPO. Середній прибуток після Lock Up періоду становив 62,53%, при цьому, якщо тримати акції до кінця періоду росту – то за весь період прибуток склав би 62,05%.

Тобто, тримати акції 3 місяця вигідніше, ніж на весь період росту. Більше того, за цей період індекс широкого ринку S&P500 виріс на 62,75%, тобто ще більше, ніж якщо би ми вкладали у IPO.

А щоби узагалі, порівняти потенціал прибутку IPO, ми можемо визначити середню дохідність S&P500 за три місяці у цьому періоді, і тут вона рівна 3,92% (реально вона буде меншою, так як я не виключав складний відсоток росту, тобто поділив дохідність на кількість місяців і помножив на 3).

І з цього виплаває, що прибуток по IPO (під час Lock Up періоду) за цей проміжок часу випереджує прибуток від вкладення в S&P500 у 15,9 разів (65,23% проти 3,92%).

Цифра неймовірна, тому необхідно перевірити іще декілька періодів. Наступний період росту, це від 09 лютого 2016 року до 29 січня 2018 року. Результати по скріну:

Тут вже цікавіше – за цей період проведено 19 IPO. Середній прибуток після Lock Up періоду становив 43,25%, при цьому, якщо тримати акції до кінця періоду – прибуток склав би 65,41%. Тут вже утримувати ніби цікавіше, проте є різниця потримати 3 місяці і звільнити кошти для подальших інвестицій чи тримати кілька років – перший варіант однозначно ефективніший.

За цей період S&P500 виріс на 54,22%, і при простому перерахунку, середня дохідність за три місяця буде 4,51% (реально буде менше, по причині, що вказана вище). А це значить, що вкладати у IPO на Lock Up період у 9,6 разів вигідніше, ніж у S&P500.

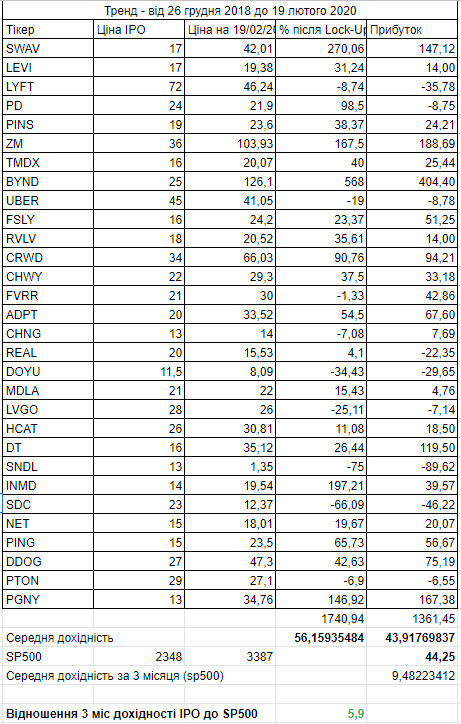

Давайте переглянемо наступний період – від 26 грудня 2018 до 19 лютого 2020 року:

За цей період було проведено ще більше IPO, а саме 31. Середній прибуток після Lock Up періоду становив 56,15%, при цьому, якщо тримати акції до кінця періоду – прибуток склав би 43,91%. Тобто тримати акцію три місяці вигідніше, ніж на довгий термін.

S&P500 дав результат 44,25% за цей період, або 9,48% за три місяці. І навіть, незважаючи на такий бурний ріст широкого ринку, вкладення у IPO приносили у 5,9 разів вищий результат.

Результати за всю історію IPO

Із періодами росту все зрозуміло, навіть при найкращих умовах для довгострокового вкладення у компанії IPO, найкращою моделлю інвестування є продаж одразу після завершення Lock Up періоду.

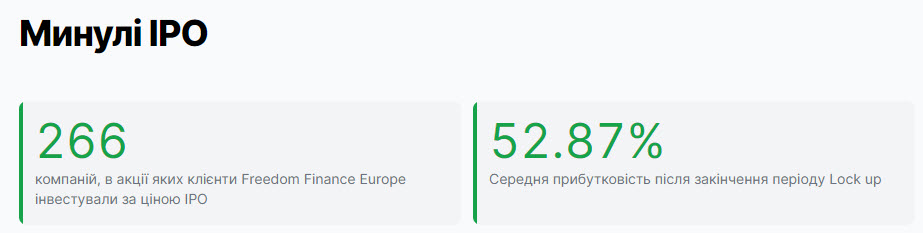

Проте, давайте порівняємо середню дохідність широкого ринку за три місяця до дохідності IPO до завершення Lock Up періоду за всю доступну історію. Згідно даних Freedom Finance середня дохідність за компаній IPO становить 52,87%, при чому, вибірка досить велика – це 266 акцій, тому цифра не випадкова.

За весь період з 18 травня 2012 до 09 квітня 2022 року (це період від старту першого IPO і до завершення останнього) індекс S&P500 показав прибутковість у розмірі 244,7%. Якщо перевести у середню дохідність за три місяці, то вийде 5,56% (нагадаю, цифр фактично завищена).

Тобто, при будь-яких ринкових умовах, вкладення у IPO принесуть результат у 9,5 разів вищу, ніж широкий ринок.

Висновки

Звідси випливає основний висновок – акції компаній IPO необхідно продавати одразу після закінчення Lock Up періоду. Чому саме так виходить – точно сказати важко, проте, я бачу дві причини. Перша – це відчутна різниця між ціною IPO і ціною лістингу на біржі, тобто ми одразу отримуємо зрозумілу математичну перевагу (при чому відчутну).

Друга причина – це ентузіазм і віра в нові компанії, і як на мене, у більшості випадків, з часом цей ентузіазм і віра в компанії втрачається, і інвестори продають акції. Особливо, коли фактичні результати діяльності не відповідають очікуванням інвесторів.

А тепер, щоби отримувати відчутні прибутки на капітал, необхідно мати високу алокацію, а для цього потрібно прогрівати торговий рахунок, як це зробити, я описав тут>>>

Також, ще може бути цікава ідея зі входом у IPO та одночасною купівлею PUT опціону на цю акцію (PUT опціон, це опціон на падіння активу). Таким чином, можна було б отримувати без ризикову угоду.

Про те, тут є два моменти, перше – коли саме будуть доступні опціони, чи одразу після IPO, чи ближче до завершення Lock Up періоду, коли це вже буде не актуально. А друге – вартість самих опціонів, тобто, чи узагалі окупиться ця схема. А перевірити її я зможу тільки на наступному IPO, яке буде в роботі. Результати цього варіанту, звичайно ж, буде опубліковано на сайті.

Корисні посилання:

🔗 Посилання на документ із розрахунками>>>

🔗 Сторінка з IPO від Freedom Finance>>>

🔗 Як прогріти торговий рахунок для збільшення алокації>>>

Відео по темі:

Якщо вам цікава ця тема IPO, ви можете слідкувати за оновленнями на телеграм-каналі та ютуб-каналі. Дякую вам за увагу і до зустрічі у наступних випусках.

З повагою, Олександр Янчак. Capitalizator UA.